Theo CTCP Chứng khoán Rồng Việt (VDSC), phòng vệ thương mại đã mang lại những sắc màu tươi sáng cho bức tranh ngành thép nội địa sau một giai đoạn chịu sức ép nặng nề từ cơn bão phá giá tới từ Trung Quốc. Do đó, kết thúc nửa đầu năm 2017, hầu hết các doanh nghiệp thép đều đạt kết quả kinh doanh khả quan.

Thận trọng

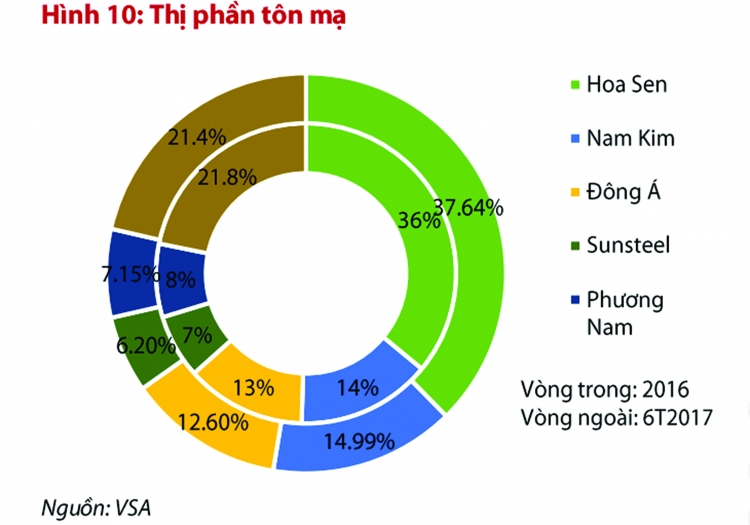

Năm 2016 là năm ngành thép gặt hái được nhiều thành công sau giai đoạn khủng hoảng từ năm 2008. Theo thống kê 10 doanh nghiệp niêm yết trên sàn, nhiều doanh nghiệp đã chuyển lỗ thành lãi đột biến, tổng lợi nhuận ròng của 10 doanh nghiệp đạt gần 10.180 tỷ đồng, tăng trưởng 163% so với năm 2015.

Nguyên nhân là sản lượng tiêu thụ của các doanh nghiệp thép đều tăng mạnh nhờ sự phục hồi của thị trường bất động sản. Nhu cầu xây dựng căn hộ tăng cao giúp CTCP Tập đoàn Hòa Phát (HPG), CTCP Tập đoàn Hoa Sen (HSG) và CTCP Thép Nam Kim (NKG) hoạt động gần như tối đa công suất. Đồng thời, giá thép thế giới phục hồi mạnh, kéo theo sự phục hồi của giá thép trong nước giúp các doanh nghiệp mở rộng biên lợi nhuận gộp.

Tuy nhiên, bước sang năm 2017, hầu hết các doanh nghiệp ngành thép lại khá thận trọng trong việc đề ra kế hoạch kinh doanh dù đã trải qua một năm rất thuận lợi. Điển hình là HPG, nếu năm 2016, doanh nghiệp này đạt doanh thu và lợi nhuận cao nhất kể từ khi niêm yết vào năm 2007 với kết quả lần lượt là 33.283 tỷ đồng và 6.602 tỷ đồng, tăng trưởng hơn 20% về doanh thu và gần 90% về lợi nhuận nhưng lại đặt kế hoạch doanh thu và lợi nhuận năm 2017 lần lượt 40.000 tỷ đồng và 6.000 tỷ đồng giảm 9,1% so với kết quả năm 2016.

Còn CTCP Đầu tư Thương mại SMC ước lãi sau thuế năm 2017 vỏn vẹn 150 tỷ đồng, thấp hơn nhiều so với kết quả 362 tỷ đồng năm trước. Theo chia sẻ của đại diện SMC, thị trường bất động sản đầu năm tăng trưởng âm, đồng thời tình hình thị trường thép năm 2016 quá tốt dẫn tới việc nhà nhà đầu tư, người người đầu tư khiến cho lượng cung tăng mạnh, làm gia tăng tính cạnh tranh và giành giật thị trường quyết liệt hơn nên các doanh nghiệp sẽ khó tìm kiếm lợi nhuận.

Tìm cơ hội

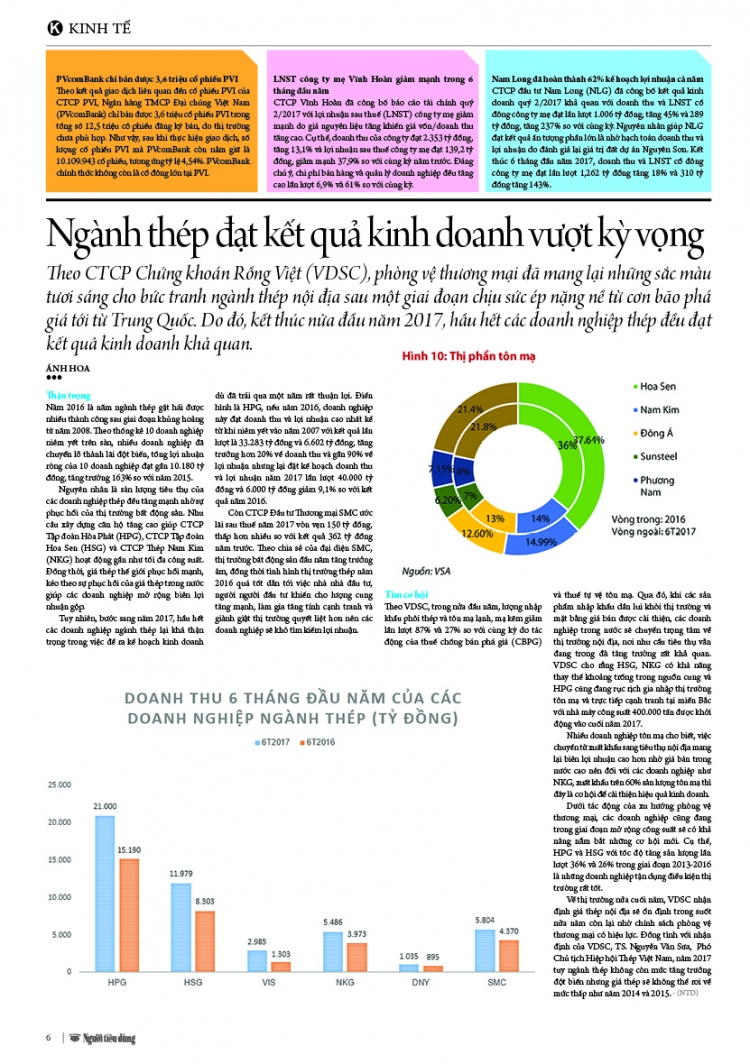

Theo VDSC, trong nửa đầu năm, lượng nhập khẩu phôi thép và tôn mạ lạnh, mạ kẽm giảm lần lượt 87% và 27% so với cùng kỳ do tác động của thuế chống bán phá giá (CBPG) và thuế tự vệ tôn mạ. Qua đó, khi các sản phẩm nhập khẩu dần lui khỏi thị trường và mặt bằng giá bán được cải thiện, các doanh nghiệp trong nước sẽ chuyển trọng tâm về thị trường nội địa, nơi nhu cầu tiêu thụ vẫn đang trong đà tăng trưởng rất khả quan. VDSC cho rằng HSG, NKG có khả năng thay thế khoảng trống trong nguồn cung và HPG cũng đang rục rịch gia nhập thị trường tôn mạ và trực tiếp cạnh tranh tại miền Bắc với nhà máy công suất 400.000 tấn được khởi động vào cuối năm 2017.

Nhiều doanh nghiệp tôn mạ cho biết, việc chuyển từ xuất khẩu sang tiêu thụ nội địa mang lại biên lợi nhuận cao hơn nhờ giá bán trong nước cao nên đối với các doanh nghiệp như NKG, xuất khẩu trên 60% sản lượng tôn mạ thì đây là cơ hội để cải thiện hiệu quả kinh doanh.

Dưới tác động của xu hướng phòng vệ thương mại, các doanh nghiệp cũng đang trong giai đoạn mở rộng công suất sẽ có khả năng nắm bắt những cơ hội mới. Cụ thể, HPG và HSG với tốc độ tăng sản lượng lần lượt 36% và 26% trong giai đoạn 2013-2016 là những doanh nghiệp tận dụng điều kiện thị trường rất tốt.

Về thị trường nửa cuối năm, VDSC nhận định giá thép nội địa sẽ ổn định trong suốt nửa năm còn lại nhờ chính sách phòng vệ thương mại có hiệu lực. Đồng tình với nhận định của VDSC, TS. Nguyễn Văn Sưa, Phó Chủ tịch Hiệp hội Thép Việt Nam, năm 2017 tuy ngành thép không còn mức tăng trưởng đột biến nhưng giá thép sẽ không thể rơi về mức thấp như năm 2014 và 2015.